Dow закриває приблизно на 600 пунктів нижче, оскільки занепокоєння з приводу заборгованості забудовника China Evergrande стимулюють широке відступлення

Занепокоєння щодо поширення інфекції через проблеми на ринку нерухомості Китаю в понеділок привело американські акції до їх найбільшого падіння за декілька місяців.

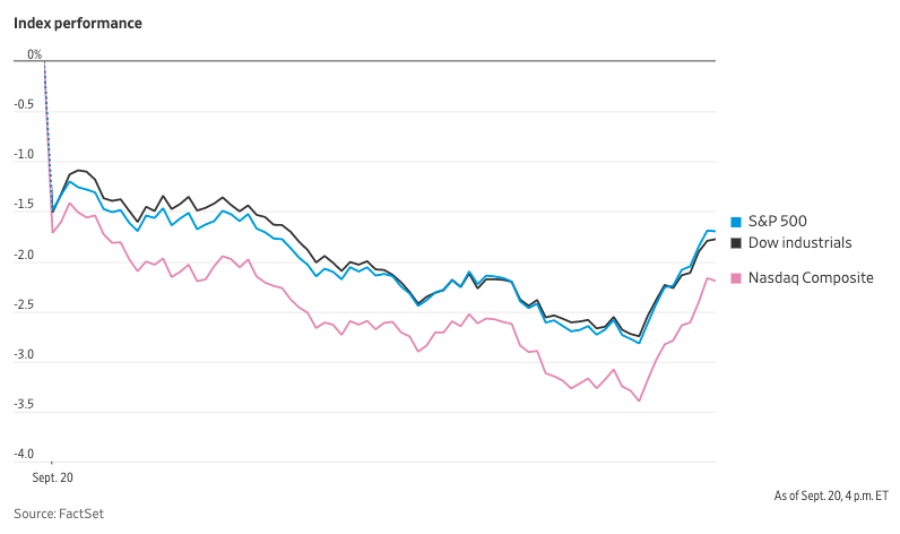

Втрати за основними американськими індексами прискорилися опівдні, а потім були скасовані в останню годину торгів. Промисловий середній показник Dow Jones впав на 1,8%, приблизно на 614 пунктів, внаслідок падіння акцій Caterpillar та фінансових важковаговиків, таких як Goldman Sachs.

- Індекс S&P 500 знизився на 1,7%. Індекс Nasdaq Composite, орієнтований на технологію, впав на 2,2%, опустившись більш ніж на 3% раніше вдень.

Ці кроки призвели до розширення спокою для основних індексів. S&P 500 не впав більше ніж на 1% з 18 серпня, коли він впав трохи менше 1,1%. Усі три основні індекси цього місяця знизилися приблизно на 4%.

“Це відкриття у понеділок”, – сказав Живей Рен, менеджер з портфелів компанії Penn Mutual Asset Management. “Ми, безумовно, зараз трохи обережніші”.

Падіння мали широкий характер, і всі 11 секторів S&P 500 зафіксували падіння. Відступ відбувся на тлі занепокоєння щодо забудовника China Evergrande Group. Учасники ринку все частіше вважають, що Пекін дозволить Evergrande зазнати невдач і завдасть збитків своїм акціонерам та власникам облігацій. Борговий тягар компанії є найбільшим для будь -якої публічної компанії з управління нерухомістю або девелоперської компанії у світі.

«Це компанія з Китаю, діяльність якої переважно зосереджена в Китаї. Тим не менш, ми завжди стежимо за світовими ринками, очевидно, насамперед з Департаменту казначейства, включаючи оцінку будь -якого ризику для економіки США і готові адекватно реагувати, якщо це буде потрібно “, – сказала прес -секретар Білого дому Джен Псакі, посилаючись на відділ казначейства.

Занепокоєння з приводу Evergrande вдарили, оскільки інвестори вже стали більш обережними щодо прогнозів щодо акцій після бурхливого зростання протягом більшої частини року. Грошові менеджери заявили, що оцінки виглядають підвищеними, і вказали на ознаки того, що економічне відновлення в США втратило силу на тлі поширення коронавірусу “Дельта”.

Деякі аналітики стверджують, що основні індекси США мали бути відкликані після майже невпинного росту. Більшу частину літа індивідуальні та інституційні інвестори накопичувалися на фондовому ринку, допомагаючи цього року S&P 500 досягти більш ніж 50 нових максимумів. Нестабільність ринку була низькою.

Настрій змінився у вересні. Багато інвесторів готувалися до більшої мінливості в осінні місяці, а деякі на Уолл -стріт сказали, що прогнозують слабку прибутковість протягом решти року. Аналітики таких компаній, як Citigroup, Deutsche Bank та Bank of America, цього місяця опублікували нотатки, що попереджають про ризики на фондовому ринку США, тоді як інші заявляють, що очікують пом’якшення економічного зростання.

- Деякі прогнози стали ще темнішими. Стратеги Morgan Stanley попередили в понеділок про зростаючу ймовірність зниження більш ніж на 20% показника S&P 500.

Інвестори стикаються з низкою ризиків, включаючи уповільнення економічного зростання, оскільки варіант “Дельта” поширюється разом із зростанням інфляції. Цього тижня інвестори будуть уважно стежити за зборами щодо монетарної політики Федеральної резервної системи.

“Інвестори дійсно не впевнені, в який бік зараз звернутися”, – сказав Йохан Гран, керівник ETF у Allianz Investment Management.

Різке падіння на фондовому ринку співпало з більш широким поривом ризикованих активів та відносно безпечними. Ціни на нафту впали, а доходи Казначейства занепали. Тим часом інші спекулятивні активи, такі як біткойн, різко впали.

- Ф’ючерси на нафту марки Brent, що є еталоном на міжнародних енергетичних ринках, впали приблизно на 1,5% до 74,18 долара за барель. Дохідність 10-річних казначейських нот, які рухаються у зворотному порядку до ціни облігацій, знизилася до 1,309% на останніх торгах з 1,369% у п’ятницю.

Акції енергетичних та фінансових компаній були одними з найгірших у понеділок, а компанії в галузях, які зазнали впливу економіки Китаю, що зазнає ресурсів, зазнали значних спадів. Anglo American впав більш ніж на 5%, а Freeport-McMoRan втратив близько 7%.

- Акції Invesco впали приблизно на 9% під час останніх торгів. Акції Goldman Sachs впали приблизно на 4,2%.

А індекс малих компаній Russell 2000 став ще гіршим за інші великі індекси, знизившись на 2,7%.

Невизначеність навколо глобального зростання та більшої мінливості в осінні місяці спонукали багатьох інвесторів звернутися до ринку опціонів, щоб захиститися від більших втрат акцій, кажуть трейдери та аналітики. Індекс волатильності Cboe – показник очікуваних коливань у S&P 500 – виріс до 26,59.

Іншим фактором, що зважив на ринки в понеділок, був дефіцит природного газу в Європі, що спонукало уряд Великобританії провести екстрені переговори з постачальниками енергії, сказав Едвард Парк, головний інвестиційний директор компанії Brooks Macdonald. В іншому індекс Stoxx Europe 600 впав приблизно на 1,7%.

Акції Evergrande, котирувані в Гонконзі, які заявили, що 13 вересня зіткнулися з безпрецедентними труднощами, впали більш ніж на 10% до свого найнижчого рівня закриття за десятиліття. Індекс Hang Seng впав на 3,3% до свого найнижчого рівня з жовтня. Ринки материкового Китаю були закриті на свято.

“Усі дивляться на Евергранде і кажуть:” Чи настав час серйозного дефолту у цій сфері, а потім потенціалу зараження у ширший сектор нерухомості? “, – сказав пан Парк. “Зараз це неминучий ризик, а не теоретичний ризик, як це було протягом останніх кількох років”.

Лідери Китаю наполягають на тому, щоб Евергранде та інші компанії з нерухомості зменшили свої борги, оскільки вони намагаються приборкати ринки житла після років бурхливого зростання. За словами стратегів Deutsche Bank, Evergrande має повернути кредит у внутрішньому банку в понеділок із 24-годинним пільговим періодом. Виплати за внутрішніми та доларовими облігаціями мають відбутися у четвер.

“Коли у вас є поєднання таких турбот, як у вас сьогодні – зменшення заборгованості, Evergrande, Інтернет -сектор, – тоді ви відчуваєте більшу мінливість”, – сказав Френк Бензімра, керівник стратегії азійського капіталу Société Générale.

Деякі аналітики стверджували, що вони не очікували, що фінансові проблеми Евергранде потраплять в інші частини світу, і що розпродаж на фондовому ринку буде короткочасним. Пан Бензімра сказав, що Евергранде навряд чи призведе до “моменту Лемана”, подібного до фінансових потрясінь, що настали після розпаду Lehman Brothers у 2008 році.

- Аналітики JPMorgan зазначили у примітці в понеділок, що розпродаж на ринку посилюється такими технічними факторами, як хеджування опціонів, а також погана ліквідність. Вони вважають розпродаж у понеділок “надмірною реакцією”.

“Наша фундаментальна теза залишається незмінною, і ми розцінюємо розпродаж як можливість придбати окуня”,-написала команда, очолювана Марко Колановичем з JPMorgan у понеділок.