Стрибки цін після Другої світової війни та 1970-х років свідчать про те, як інфляція може впливати на прибутки на фондовому ринку

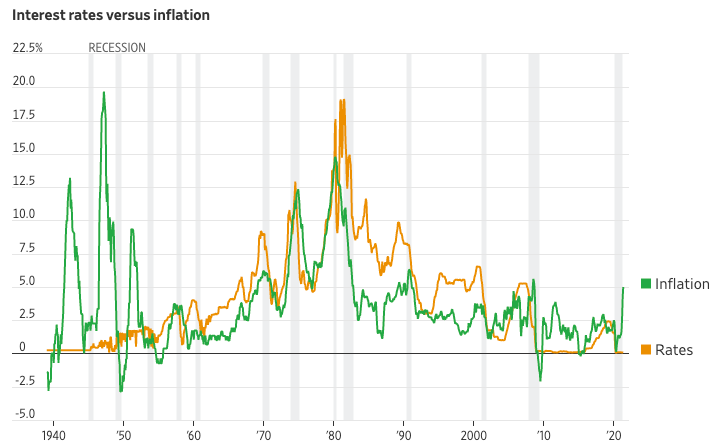

Інфляція зростає, досягаючи одних з найвищих рівнів, що спостерігалися з початку 1980-х. Тоді Пол Фолкер, Голова Федерального Резерву, вбив бурхливий ріст цін, спочатку сильно вдаривши по економіці, але відкривши десятиліття неодноразових акцій та облігацій.

- Якщо сьогоднішня інфляція пандемії Covid-19 виявиться липкою, це буде як за роки до Фолькера, чи це може бути більше схоже на щасливіше зростання, яке настало після Другої світової війни?

У ці періоди проводяться уроки про те, як можуть діяти фінансові ринки

Після Другої світової війни акції добре справлялися, незважаючи на спалахи інфляції. Але це тривало лише до середини 1960-х. Повернення акцій і казначейства тоді боролися, поки інфляція 1970-х років не була знищена.

Однією з причин, чому акції добре працювали в 1950-х роках, було те, що гроші надходили на ринок, оскільки пенсійні фонди та інші установи купували акції вперше, за словами Іана Харнетта, головного інвестиційного стратега компанії Absolute Strategy Research. Це допомогло знизити так звану премію за ризик власного капіталу, яка вимірює додатковий прибуток, яку інвестори вимагають від державних облігацій за ризик втратити свої гроші.

У 70-х роках премія за ризик знову зросла, і запаси були недостатньо ефективними, коли інфляція закріпилася. Підказки, чому це сталося, є деінде в економічному контексті.

Після війни спостерігалися напади інфляції, але реальна економіка зростала досить сильно, щоб не відставати від зростання цін. Ресурси, використані для військових зусиль, були повернуті на виробництво в мирний час. Потім із середини 1960-х відкрився розрив між реальним зростанням та впливом інфляції.

Річард Сілла, професор економіки Нью-Йоркського університету імені Штерна, який написав історію процентних ставок, характеризує післявоєнну інфляцію як ціни, що наздоганяють реальність після скасування контролю за цінами у воєнний час.

- У 1960-х рр. ситуація змінилася. Великі державні витрати на війну у В’єтнамі та програми Великого суспільства президента Ліндона Джонсона мали низькі відсотки. Грошова маса сильно зросла, і почалося те, що пан Сілла називає Великою інфляцією.

Економіка перегрілася. По-перше, розрив у випуску продукції, який вимірює спроможність економіки виробляти достатню кількість речовин стосовно попиту на її споживання, став негативним, оскільки попит випередив пропозицію.

Потім, наприкінці 1960-х надлишковий попит перетворився на тривалу тенденцію до збільшення надлишкового пропозиції. У міру зростання інфляції зростала робоча сила, і люди вимагали вищої зарплати.

У той же час Федеральний резерв став більше під впливом політики: Артур Бернс, голова Федерального резерву, тісно співпрацював з Річардом Ніксоном, щоб допомогти його переобрати, сказав пан Сілла.

Вартість долара стала мінливою після того, як президент Ніксон припинив конвертованість долара в золото в 1971 році. Це пролунало перед Бреттон-Вудською угодою, яка прив’язала міжнародні валюти між собою.

Більш волатильний долар спричиняв зростання цін на імпорт, що робило інфляцію більш мінливою та невизначеною. Невизначеність погана для інвесторів, і це одна з причин, чому премія за ризик власного капіталу знову зросла – і дохідність фондового ринку постраждала.

Потім відбувся перший шок з цінами на нафту, коли багато арабських країн заблокували експорт до США на знак протесту проти американської підтримки Ізраїлю.

Де ми сьогодні?

Ми маємо низьку премію за ризик власного капіталу, залишаючи акції без особливої подушки проти невизначеності.

Уряд налаштований стимулювати економіку та скорочувати безробіття. Але на відміну від середини 1960-х, розрив у виробництві ще не усунутий. Роль ФРС є ключовою. Він пообіцяв дати економіці гарячі спроби досягти повної зайнятості.

- Перегрів здається невизначеною перспективою, особливо якщо нещодавно стрімке зростання грошової маси швидко виправиться на значно нижчий рівень, як це було після війни.

Одне місце, куди інвестори звернули своє минуле, – це дорогоцінні метали, такі як золото. У 1970-х роках жовтий метал забезпечував дуже сильну віддачу, скориговану інфляцією. Це не було фактором у повоєнний період, коли торгівля золотом була заборонена.

На фондовому ринку компанії циклічної галузі, такі як хімічні та гірничодобувні компанії, або авіакомпанії, мали кращі результати в кінці 1970-х – на початку 1980-х років, ніж у оборонних галузях, таких як комунальні послуги або споживчі товари, такі як мило, їжа та тютюн. З тих пір циклічні запаси поступаються недостатньо, якщо виключити технологічні компанії. Уникнення технологічних компаній або, принаймні, тих, хто покладається на низькі процентні ставки, щоб обіцяний майбутній прибуток сьогодні виглядав ціннішим, може бути головним.

Paul J. Davies at wsj.com